マイナンバー制度は、「共通番号制度」とも言われ、平成28年1月から運用が開始されます。

各公共機関がそれまでは違う番号で別々に管理していた情報を、共通の番号によって管理することによって、確定申告の際に、納税者にとっては手続きが簡単になり、課税者にとっては公平・公正な課税ができるようになります。

その他、社会保障・税・災害対策の3分野での利用が行われ、バラバラに管理されていた税務署と都道府県、市区町村、社会保険事務所との間の個人情報の管理が連携されることによって、個人の情報の照合が簡単に行えるようになります。

2016年(平成28年)2月16日から3月15日の間に、確定申告を行う必要がありますが、この確定申告にはマイナンバーが必要なのか、マイナンバー制度を導入すると確定申告はどのように変わるのか、まだマイナンバーを取得していない人はどうしたらよいかなど、マイナンバーと確定申告の問題について解説していきます。

企業法務は顧問弁護士におまかせ!

顧問弁護士は、企業に日常的に起こる法律相談、契約書のチェック、労働者とのトラブルなどについて、経営者の味方となって戦うパートナーです。

適切な月額料金で、他の事務所より顧問弁護士を活用する方法について、企業法務の豊富な知識・経験を有する弁護士が、丁寧に解説します。

このページの目次

2016年提出の確定申告にマイナンバーは関係しない

2016年(平成28年)2月16日から3月15日の間に提出する確定申告書には、マイナンバーの記載欄はありません。

マイナンバーの記載欄が確定申告書に設置されるのは、2017年(平成29年) 2月から3月に提出をする確定申告書が最初となります。

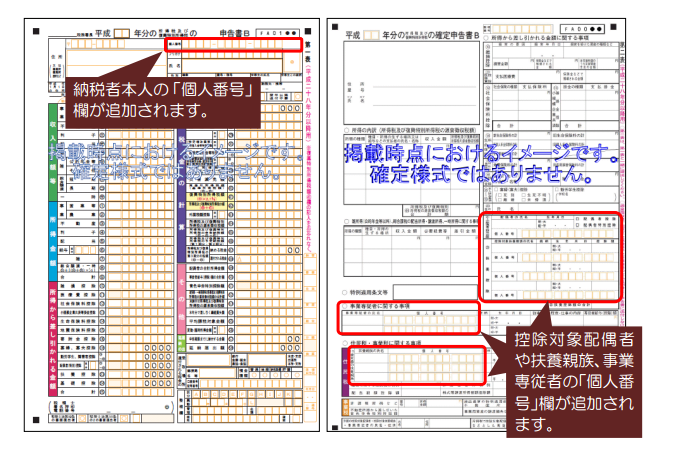

国税庁の出している資料によれば、マイナンバー記載欄の設置された確定申告書は、以下の図のようなイメージになります(平成27年6月30日現在のイメージです)。

国税庁のページにも、

所得税確定申告書については、平成28年分から個人番号の記載が必要となります(平成27年分の確定申告書には個人番号の記載は不要です。)。

※ なお、青色申告決算書、収支内訳書、計算明細書等の申告書添付書類については、個人番号の記載は不要です。

とあるように、2017年提出分の確定申告からはマイナンバーの記載が義務化される模様です。

つまり、平成28年1月にマイナンバー制度が開始されるわけですが、この開始時期と同時に、平成28年1月以降に支払われるお金の移動に対しては、マイナンバーで管理されることとなるのです。

確定申告におけるマイナンバーのメリット

では、2017年提出分の確定申告からはマイナンバーを記載しなければならないこととなりますが、マイナンバーを確定申告書に記載することによって、どのようなメリットがあるのでしょうか。

住民票の提出が不要(住宅ローン控除等)

住宅ローン控除等の申告手続きをする時には、これまでは、各種書類と一緒に住民票も提出しなければなりませんでしたが、マイナンバー制度導入後は、マイナンバーを記載することで住民票の提出を省略することができます。

源泉徴収票の添付が不要

法人や個人事業主は、全従業員に対する給与の支払を証明する「給与支払報告書」を国と地方自治体両方に提出しなければなりませんが、マイナンバー制度導入後、e-Tax(国税電子申告・納税システム)の申告をすると、この書類の提出が一元化されることになっています。

医療費の領収書が不要(医療費控除等)

医療費控除を申請する場合に、これまでは、支払った医療費の分だけすべての領収書を保管、提出しなければならず、かなり大変でしたが、マイナンバー制度導入後は、マイナンバーで医療費も管理されているため、省略することができます。

ミスや不正の防止

すべての公共機関に対して同一のマイナンバーを記載した書類を提出するので、ミスや不正を防止できます。

ただし、これまで無申告の所得を隠していた方や、社会保険に未加入の方は、発覚しやすくなるため注意が必要です。

マイナンバー導入での新しい手続きとは

各種手続き書類へのマイナンバーの記載

自分のマイナンバーはもちろんですが、配偶者や扶養親族がいる場合、あるいは従業員を雇っている場合は、その人たちのマイナンバーを管理し、各公共機関に提出する際に記載する必要がある場合があります。

個人番号が必要な書類の提出

なりすましなどの不正が起きないように、本人確認には「番号確認」と「身元確認」の二重のチェックが行われます。そのために「個人番号カード」「通知カードと運転免許証」「個人番号が記載された住民票の写しと運転免許証」などの証明書類の提示が必要になります。

まだマイナンバーを取得していない人はどうしたらよいか

とはいえ、まだ自分のマイナンバーを知らないという人も多いのではないでしょうか。

マイナンバーを取得していない場合にどうしたらよいのかという相談が寄せられますが、正確にいうとすでにマイナンバーは割り振られており、個人番号を知ることはできます。

「住民票を写し」を「マイナンバー表示あり」ありで取得する方法です。

したがって、確定申告でマイナンバーを記載するときや、会社にマイナンバーを伝えるときなどには、このやり方で十分です。

平成27年12月までに、住民票のある自治体より全ての対象者へ通知カードが届けられました。

この通知カードにもマイナンバーが記載されていますが、個人番号カードは同封された申請書を届けることで発行されます。

この個人番号カードは、今後、健康保険証として使える、運転免許証と一体化する、キャッシュカードと一体化する、国税への納付のクレジットカード対応、など、さまざまなロードマップが敷かれています。

個人番号カードのメリット、使いみち

身分証明書として使える

運転免許証やパスポート同様の身分証明書として活用できます。

また、マイナンバーの提示が必要な手続きにおいては、この1枚だけで済みます。

住民票などがコンビニで取得できる

市区町村によりサービスを提供していない地域もありますので、対応地域についてはこちらをご確認ください。

インターネットで確定申告(e-Tax)や納税が出来る

個人番号カードのICチップに搭載されている電子証明書を使うことで、インターネットを使って自宅で確定申告や納税ができます。

マイナポータルを使える

マイナポータルとは、2017年1月スタート予定のマイナンバーのポータルサイトで、自分の個人情報のやり取り(不正に使われていないか?)を確認したり、市区町村から自分にあった控除やサービスの通知を受けることが出来ます。

図書カード・印鑑登録証として使える

市区町村の条例により、使える場所と使えない場所があります。

個人番号カードの再発行について

万が一、個人番号カードを紛失してしまったら、警察の届け出をともに、「個人番号カードコールセンター」に「一時停止申請」を行います。

その後も見つからない場合は、住民票のある市区町村で再発行ができます。

再発行となった場合でも、基本的にはマイナンバーが変更されるわけではなく、不正利用される可能性がある場合に限り、マイナンバーを変更するとされています。

まとめ

今年の確定申告にマイナンバーは必要ありませんが、来年の確定申告(2017年提出分)から必要になります。

また、税務署に提出する支払調書は今回(2016年提出分)からマイナンバー記載が必要になります。

経営者の方は、従業員のマイナンバーを聞きださなければならないのはもちろん、マイナンバー管理について従業員教育をきちんとしなければなりませんので、マイナンバーについて、今のうちにきちんと理解しておきましょう。

今まで無申告の収入があった方や、社会保険に加入していなかった方は要注意です。

企業法務は顧問弁護士におまかせ!

顧問弁護士は、企業に日常的に起こる法律相談、契約書のチェック、労働者とのトラブルなどについて、経営者の味方となって戦うパートナーです。

適切な月額料金で、他の事務所より顧問弁護士を活用する方法について、企業法務の豊富な知識・経験を有する弁護士が、丁寧に解説します。